Поделиться статьёй:

Антонов А.А.,

генеральный директор ООО «Альтаир»

В процессе осуществления деятельности мы ежедневно используем канцелярские товары. Некоторые организации покупают ручки и карандаши через подотчетных лиц на предприятиях розничной торговли. Иногда подотчетные лица при приобретении материалов для родного предприятия рассчитываются личной пластиковой картой. На сегодняшний день организациям и индивидуальным предпринимателям, применяющим упрощенную систему налогообложения с объектом «доходы - расходы» учитывать расходы на канцелярку проще, чем плательщикам налога на прибыль.

Бухгалтерский учет

Это знает всякий, тем не менее, напомним, что компании и ИП, применяющие упрощенную систему налогообложения, освобождены от обязанности вести бухгалтерский учет (п. 3 ст. 4 Закона от 21 ноября 1996 г. № 129-ФЗ). Единственными объектами, учет которых придется организовать, являются основные средства и нематериальные активы. Канцелярка, как правило, имеет стоимость значительно ниже лимита, установленного п. 5 ПБУ 6/01 «Учет основных средств», поэтому принимается к учету в составе МПЗ. Из этого следует, что приобретение и списание в производство канцелярских товаров не отражается упрощенцем на счетах бухгалтерского учета. Обязательно установите в учетной политике лимит стоимости активов для отнесения их к основным средствам.

Операции с подотчетными лицами

Соблюдение порядка ведения кассовых операций обязательно для плательщика единого налога в связи с применением УСН (п. 4 ст. 346.11 НК РФ). Порядок ведения кассовых операций в Российской Федерации утвержден Решением Совета Директоров ЦБ РФ от 22.09.1993 г. № 40 (далее – Порядок).

В п. 11 Порядка установлены правила выдачи денег под отчет. Перечень лиц, которым организация может выдавать подотчетные суммы, размер этих сумм и сроки, на которые они выдаются, определяются в приказах руководителя организации.

Законом установлена обязанность подотчетного лица отчитаться об израсходованных суммах в течение трех дней после окончания срока, на который эти суммы были выданы. В этот же срок предприятие обязано осуществить окончательный расчет с подотчетным лицом. Следующая выдача под отчет возможна только после полного отчета конкретного подотчетного лица по ранее выданному ему авансу. Подотчетные суммы нельзя передавать от одного подотчетного лица другому.

Кассовые операции оформляются типовыми формами первичной учетной документации, утвержденными Госкомстатом РФ.

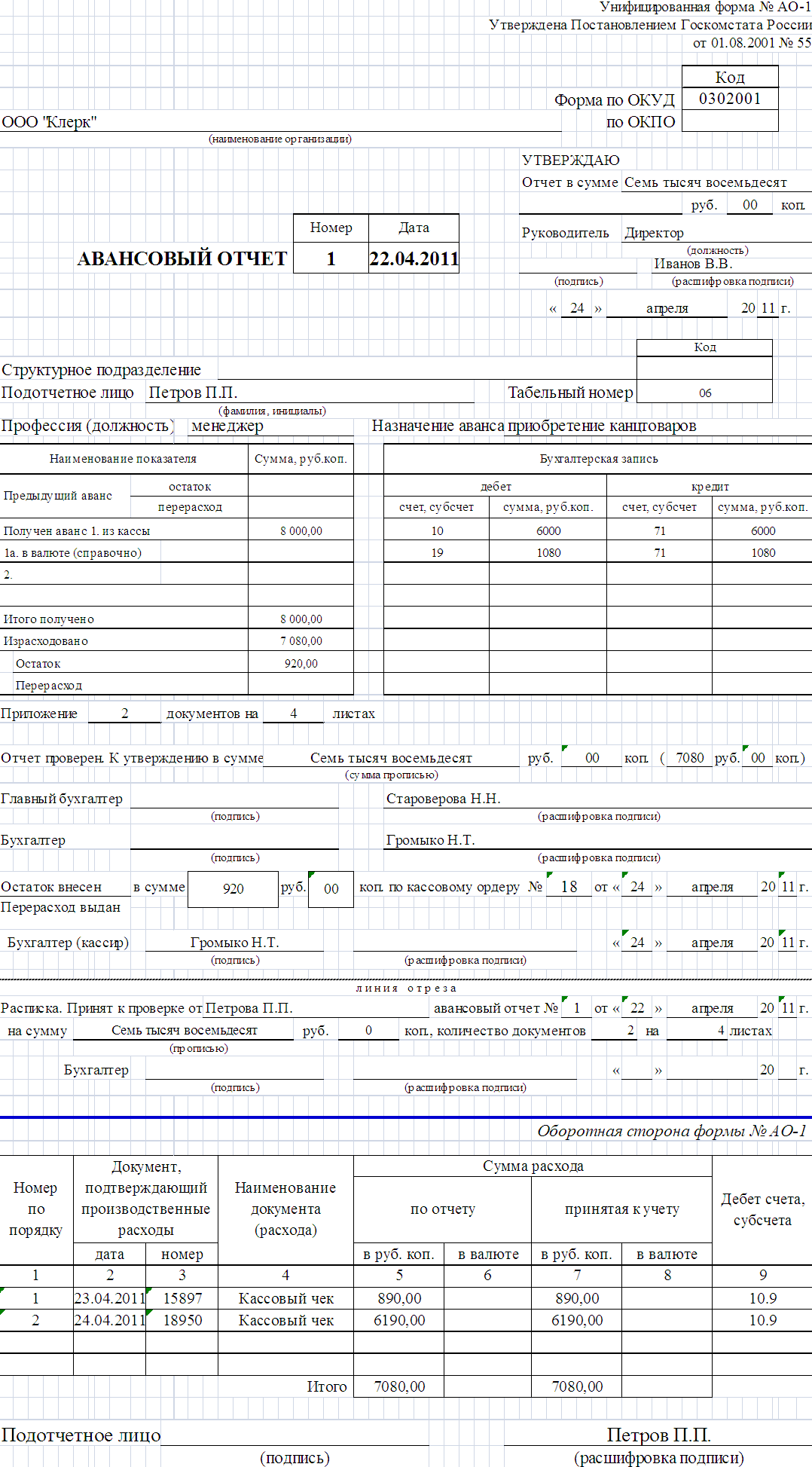

Для учета денежных средств, выданных подотчетным лицам на административно-хозяйственные расходы, утверждена унифицированная форма первичной учетной документации № АО-1 «Авансовый отчет» (постановление Госкомстата РФ от 01.08.20001 г. № 55).

Авансовый отчет составляется в одном экземпляре подотчетным лицом и бухгалтером предприятия. На оборотной стороне авансового отчета подотчетное лицо записывает все произведенные траты и прикладывает к отчету документы, подтверждающие расход средств. Бухгалтер проверяет целевое расходование средств и соответствие суммы расхода суммам в оправдательных документах. Проверенный авансовый отчет обязательно должен быть утвержден руководителем предприятия. Остаток неиспользованных средств сдается подотчетным лицом в кассу организации, перерасход выдается подотчетному лицу из кассы.

Пример составления авансового отчета

Что приложить к отчету

Расходы, которые «упрощенец» учитывает при расчете налога, должны соответствовать критериям, перечисленным в п. 1 ст. 252 НК РФ. А именно, должны быть экономически обоснованными и документально подтвержденными.

В качестве документов, подтверждающих расходы налогоплательщика на приобретение материалов, учитываемых при определении налоговой базы по упрощенному налогу, могут быть использованы товарный и кассовый чеки, выдаваемые покупателю данных материалов продавцом (письмо Минфина РФ от 05.06.2007 № 03-11-04/2/158).

Кстати, если подотчетное лицо при оплате канцелярки воспользовалось личной (зарплатной) пластиковой картой, то, при условии документального подтверждения такого расхода, его можно учесть при расчете единого налога. Об этом сказано в письме Минфина России от 10.03.11 № 03-03-06/1/131. В письме специалисты Минфина разрешили производить оплату картой командировочных расходов, однако, это правило применимо и для закупки материалов.

В расходы сразу после оплаты поставщику

Расходы нужно учитывать при условии, когда компания выбрала УСН с объектом налогообложения «доходы - расходы». Для целей исчисления единого налога расходами налогоплательщика признаются затраты после их фактической оплаты (п. 2 ст. 346.17 НК РФ). Расходы на канцелярские товары включены в закрытый перечень и, следовательно, учитываются при расчете налога упрощенцами на основании пп. 17 п. 1 ст. 346.16 НК РФ.

Затраты на приобретение МПЗ упрощенцами на сегодняшний день признаются на день оплаты независимо от факта их списания в производство.

Многих бухгалтеров пугает формулировка НК РФ о необходимости принимать некоторые расходы, в том числе расходы на канцелярские товары, в порядке, предусмотренном для исчисления налога на прибыль. А именно, уменьшать сумму материальных расходов текущего месяца на стоимость остатков материально-производственных запасов, переданных в производство, но не использованных в производстве на конец месяца (п. 5 ст. 254 НК РФ). Специалисты – практики предлагали корректировать расходы на стоимость материалов, оставшихся в незавершенном производстве на конец месяца.

Вопрос оставался открытым до тех пор, пока чиновниками Минфина РФ в письме от 27.10.2010 № 03-11-11/284 "О порядке списания сырья и материалов в производство» не поставили точку.

Минфин РФ разрешил упрощенцам учитывать расходы на сырье и материалы в момент погашения задолженности путем списания денег с расчетного счета налогоплательщика, выплаты из кассы либо в момент погашения долга иным способом. Кроме того, упрощенцам позволено не вести первичные учетные документы по учету списания сырья и материалов в производство.

Таким образом, даже в случае приобретения компанией, применяющей УСН большого количества канцелярских товаров единовременно, вся сумма уменьшит базу для исчисления налога в тот момент, когда будет погашено обязательство перед поставщиком.

Это значительно упрощает процедуру отражения в расходах затрат на ручки и карандаши для этой категории налогоплательщиков, ведь для отражения расходов на приобретение сырья и материалов не требуется передавать их в производство.

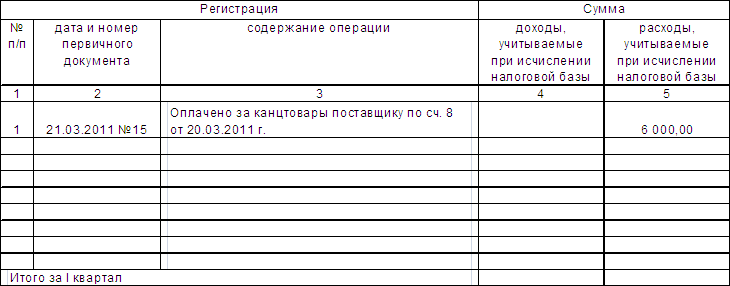

Такой порядок учета позволяет в момент фактической оплаты канцтоваров отражать в Книге учета доходов и расходов реквизиты соответствующего платежного поручения.

Налогоплательщикам, применяющим УСН, следует помнить, что учесть приобретенные материалы в расходах можно только тогда, когда они будут, не только оплачены, но и оприходованы. Скажем иначе, для включения в состав расходов затрат на приобретение канцелярских товаров ценности должны быть фактически получены от поставщика. Соответственно, сумма предоплаты в счет поставки МПЗ в расходах не учитывается (письмо Минфина от 23.01.2009 г. № 03-11-06/2/4).

Пример отражения в книге учета доходов и расходов операции

по приобретению канцелярских товаров путем перечисления денег

на расчетный счет поставщика.

Приходуем материалы

Приемку и оприходование канцелярских товаров по общему правилу оформляют приходным ордером по форме № М-4 (п. 49 Методических указаний по учету МПЗ). Вместо оформления приходного ордера приемка и оприходование материалов может оформляться проставлением на документе поставщика (счет, накладная и т.п.) штампа, в оттиске которого содержатся те же реквизиты, что и в приходном ордере. В этом случае, штамп с заполненными реквизитами и указанием очередности номера приходного ордера к приходному ордеру. Рекомендуем взять на заметку такой вариант документального оформления поступления ТМЦ, поскольку закон предоставляет оформлять приход материалов проставлением штампа на документах поставщика, такой вариант наименее трудозатратен.

Организации следует изготовить штамп, содержащий все основные реквизиты первичного учетного документа. А именно: наименование организации, наименование подразделения, склад, счет, слова «Принял» и «Сдал». В оттиске штампа должно быть предусмотрено место для номера и даты оприходования, а так же подписей принявшего и сдавшего лиц.

Как учесть входной НДС

При покупке материалов сумма входного НДС, уплаченного поставщикам учитывается по отдельной статье затрат при покупке товаров (работ, услуг) и других материальных ценностей (пп. 8 п. 1 ст. 346.16 НК РФ).

Должны соблюдаться два условия для включения суммы «входного» НДС в расходы:

- налог должен быть уплачен поставщику (п. 2 ст. 346.17 НК РФ);

- стоимость товаров (работ, услуг), к которым относится НДС, должна быть списана в расходы (пп. 8 п. 1 ст. 346.16 НК РФ, письма Минфина России от 07.07.2006 № 03-11-04/2/140 и от 29.06.2006 № 03-11-04/2/135).

Иными словами сумма входного НДС по «канцелярке» должна быть отражена в Книге учета в графе «расходы» отдельной строкой одновременно со списанием в расходы стоимости приобретенных ценностей. Но, если бухгалтер произведет запись на всю сумму, указанную в документах поставщика, и это не приведет к неправильному исчислению налога, такая ошибка не повлечет за собой никаких санкций.

Долг перед подотчетным лицом не позволит учесть расходы

Расходами налогоплательщика являются его затраты после фактической оплаты (п. 2 ст. 346.17 НК РФ). Оплатой признается прекращение обязательства налогоплательщика – покупателя, в данном случае канцелярских товаров, перед продавцом.

Из этого следует, что оплаченными можно признать только те материалы (товары), за которые организация рассчиталась с подотчетным лицом. Такой подход не позволяет принимать к расходам стоимость материальных ценностей, если организация имеет задолженность перед подотчетным лицом до погашения этой задолженности (выплаты из кассы суммы перерасхода, допущенного подотчетным лицом).

Поэтому, если работнику выдавался аванс, тогда расходы на приобретение канцелярских расходов из подотчетных сумм отразите в книге учета доходов и расходов на дату утверждения авансового отчета. В случае же отражения в авансовом отчете перерасхода, который организация работнику не выплатила, право учесть траты на «канцелярку» в расходах появится только после полного погашения задолженности подотчетному лицу.

Итак, мы выяснили, что сложностей с учетом расходов на канцелярские товары у организаций, применяющих упрощенную систему налогообложения, стало меньше. Упрощенцам можно не задумываться об учете списания канцелярки в расход, поскольку при расчете единого налога, вся оплаченная стоимость ТМЦ уменьшает налоговую базу. Однако, бросать заниматься учетом и оформлением первичных учетных документов специалисты не рекомендуют. Поскольку восстанавливать учет при внезапной утере права на упрощенку долго, и получение достоверных данных о состоянии дел на предприятии без учета затруднительно.