Поделиться статьёй:

Шестакова Е. В.,

к.ю.н., генеральный директор

ООО «Актуальный менеджмент»

Отчитываемся в ФСС за 2016 год

С 2017 года изменится администрирование страховых взносов, соответственно, вместо отчетности в ПРФ и ФСС появится единая отчетность в налоговый орган. А за 2016 год необходимо подавать отчетность по-старому.

За 2016 год форма отчетности утверждена приказом ФСС РФ от 26.02.2015 № 59 (ред. от 04.07.2016). А вот с I квартала 2017 года будет применяться Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения – форма № 4-ФСС (приказ ФСС РФ от 26.09.2016 № 381).

Отчетность за 2016 год необходимо представлять в ФСС по месту регистрации плательщика страховых взносов.

Сроки сдачи отчетности за 2016 год не изменились:

- расчет на бумажном носителе подается не позднее 20-го числа календарного месяца, следующего за отчетным периодом;

- расчет в форме электронного документа – не позднее 25-го числа календарного месяца, следующего за отчетным периодом.

Изменятся только сроки, связанные с подачей новой отчетности в налоговый орган, то есть за I квартал 2017 года необходимо будет подавать отчетность в срок не позднее 30-го числа месяца, следующего за истекшим годом или отчетным периодом. За I квартал 2017 года такая форма представляется не позже 02 мая.

Расчет 4-ФСС за 2016 год подают:

- организации;

- обособленные подразделения, если они имеют отдельный баланс.

Но ситуация с подачей отчетности обособленными подразделениями характерна для средних и крупных компаний, имеющих филиалы и представительства, а не для компаний, применяющих упрощенную систему налогообложения. Ведь наличие филиалов и представительств не дает возможности применять УСН. Следовательно, даже имея обособленные подразделения, «упрощенцы» сдают отчетность по форме 4-ФСС.

ПОЛЕЗНО ЗНАТЬ

На официальном сайте ФСС России сообщается, что Фонд контролирует исчисление и уплату страховых взносов за периоды, истекшие до 01 января 2017 года, в порядке, действовавшем до указанной даты: проводит камеральные проверки расчетов 4-ФСС за 2016 год (в том числе уточненных за отчетные (расчетные) периоды, истекшие до 01.01.2017). А взыскание недоимки по страховым взносам, образовавшейся по состоянию на 01 января 2017 года, а также по результатам камеральных и выездных проверок, будет проводить уже налоговое ведомство.

Как нужно сдавать отчет?

Если компания небольшая или предприниматель имеет в штате до 25 человек, то можно сдать отчет на бумажном носителе. Однако запрета на сдачу отчета в электронном виде нет.

Если же численность персонала превышает 25 человек, то в этом случае отчетность нужно сдавать именно в электронном виде.

Также важно провести сверку взаиморасчетов с фондом, ведь годовая отчетность фактически будет последней отчетностью, сдаваемой в ФСС, поскольку с 2017 года отчитываться необходимо будет в ИФНС. Также важно правильно отразить сальдо расчетов.

Раскрываем в форме 4-ФСС сальдо расчетов с фондом на конец 2016 года

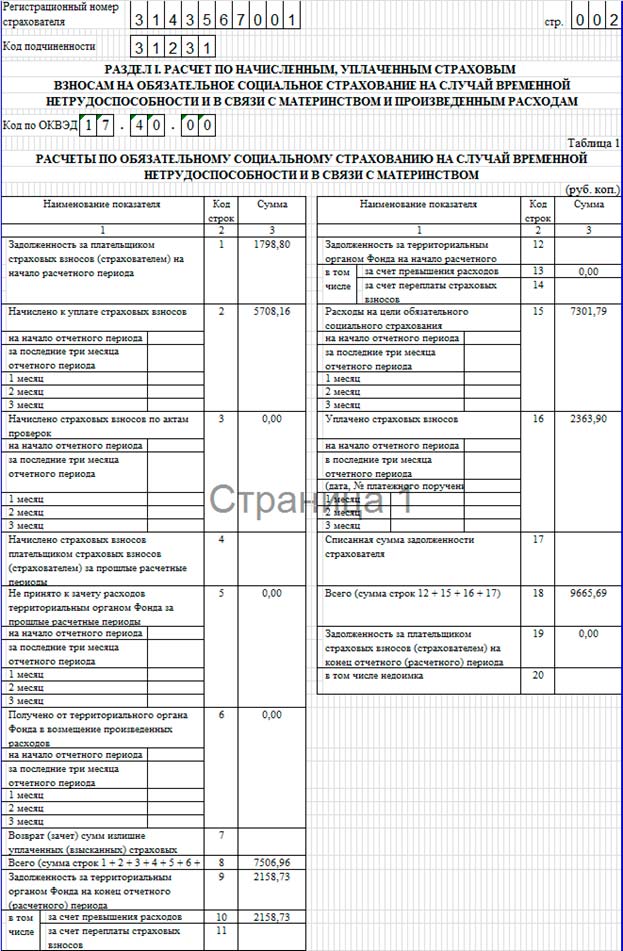

В форме 4-ФСС предусмотрены поля для отражения конечного сальдо расчетов компании с ФСС РФ по страховым взносам:

- на случай временной нетрудоспособности и в связи с материнством – в таблице 1 разд. I

формы 4-ФСС; - на случай травматизма – в таблице 7 разд. II формы 4-ФСС.

От того, как сформировались итоговые показатели, будут зависеть дальнейшие действия бухгалтера.

В каких строках показывают итоги расчетов с ФСС РФ

Форма 4-ФСС содержит достаточно большое количество таблиц, и поэтому в различных разделах возможно найти разные конечные сальдо по разным расчетам.

Например, если говорить о больничных, то расчеты по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством ведутся в таблице 1 раздела I. Напомним, что первые 3 дня пособия по нетрудоспособности оплачиваются за счет работодателя, а с 4-го дня выплаты осуществляет Фонд социального страхования.

Всего сумма взносов указывается в строке 8.

Если за фондом имеется задолженность на конец отчетного периода, то она отражается в строке 9 формы.

Если имеется задолженность за плательщиком страховых взносов (страхователем) на конец отчетного (расчетного) периода, то она отражается в строке 19.

Соответственно, приведем пример заполнения расчета по начисленным, уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и произведенным расходам.

Соответственно, в отчетности отражают:

- по строке 9 – если по итогам года у ФСС РФ образовалась задолженность перед компанией;

- по строке 19 – если, наоборот, задолженность на конец года числится за компанией.

В строках 10 и 11 формы также содержится следующая информация:

- переплата взносов;

- превышение расходов над суммой начисленных взносов.

Для выявления перерасхода нужно сравнить сумму начисленных за месяц страховых взносов и сумму начисленных в этом месяце пособий, других расходов за счет ФСС РФ.

Для выявления переплаты нужно сравнить сумму страховых взносов, подлежащую уплате в бюджет в данном месяце, и фактически уплаченную сумму.

Выявленные формы переплаты целесообразно возместить из ФСС. Поскольку с 2017 года администрирование перейдет в налоговый орган, то, соответственно, переплаты могут «зависнуть» в фонде, и их будет тяжелее взыскать. Многие компании сталкивались с проблемами взыскания переплаты при отмене единого социального налога и переходе на страховые взносы.

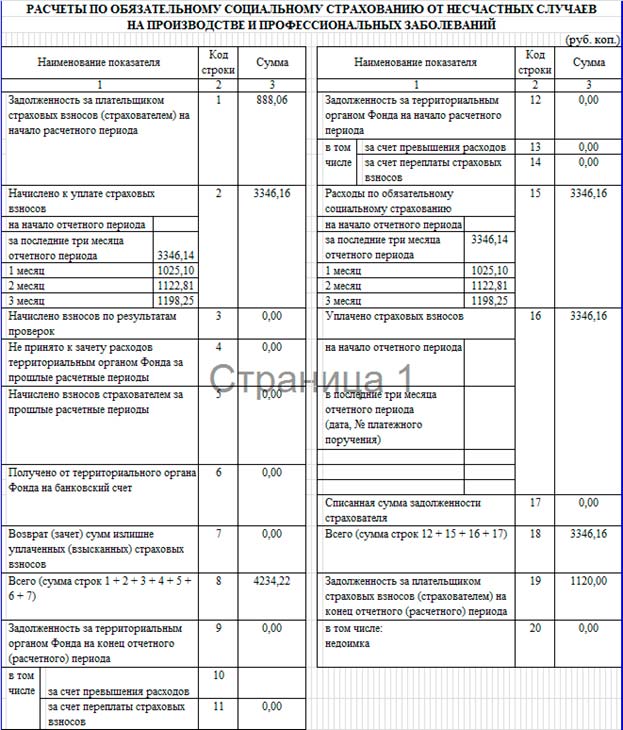

Если речь идет о расчетах в отношении несчастных случаев на производстве и профессиональных заболеваний и расходов на выплату страхового обеспечения, то они отражаются в таблице 7 раздела II формы 4-ФСС.

В строке 8 отражается сумма начисленных взносов «всего».

Задолженность отражается так же, как и в отношении расчетов по нетрудоспособности.

Приведем пример заполнения формы.

Аналогичным образом необходимо выявить переплаты по взносам по травматизму. Но взносы по травматизму останутся в 2017 году в ведении ФСС, поэтому с вопросом взыскания переплаты или зачета можно повременить.

Пример заполнения расчета 4-ФСС за 2016 год

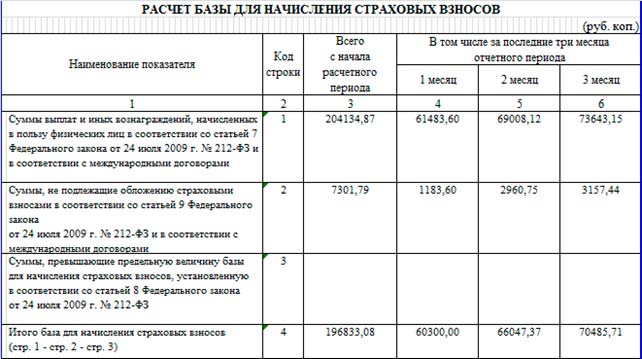

Кроме вышеуказанных таблиц очень важно правильно рассчитать базу для начисления страховых взносов и заполнить соответствующие таблицы. Необходимо обратить внимание, что в форме 4-ФСС существуют фактически дублирующиеся данные. К таким данным относятся:

- таблица 3 раздела I «Расчет базы для начисления страховых взносов»;

- таблица 6 раздела II «Расчет базы для начисления страховых взносов».

Соответственно, при заполнении вышеуказанных таблиц важно, чтобы вышеуказанные данные соотносились друг с другом.

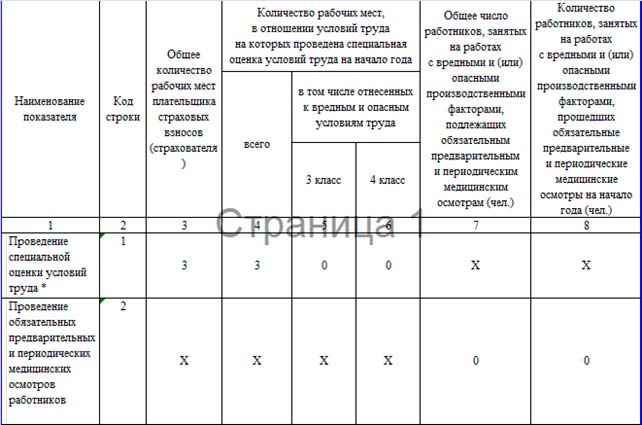

Также нужно обратить внимание на заполнение формы 10. Некоторые компании и предприниматели не имеют возможности проведения специальной оценки условий труда и либо указывают недостоверные сведения о ее проведении, либо вообще не включают в форму соответствующую информацию. Однако это является ошибкой.

Приведем пример заполнения формы 10.

Таким образом, можно дать следующие рекомендации:

- необходимо обратить внимание на соответствие форм в отношении расчета по начисленным и уплаченным страховым взносам;

- в формах в отношении начислений пособий по временной нетрудоспособности и в связи с материнством нужно сверить сальдовые остатки;

- одновременно необходимо доказать применение пониженного тарифа страховых взносов.

ПОЛЕЗНО ЗНАТЬ

За непредставление страхователем в установленный срок либо представление им неполных и(или) недостоверных сведений, предусмотренных п.п. 2–2.2 ст. 11 Федерального закона № 27-ФЗ, ему грозят финансовые санкции в размере 500 руб. в отношении каждого застрахованного лица. За несоблюдение страхователем порядка представления сведений в форме электронных документов в случаях, определенных этим законом, к такому страхователю применяются финансовые санкции в размере 1000 руб. Кроме того, введен трехлетний срок давности привлечения к ответственности за совершение правонарушения в сфере персонифицированного учета.

Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов

Тарифы страховых взносов делятся на три основных вида:

- обычные тарифы;

- повышенные тарифы;

- пониженные тарифы.

Существует ряд оснований для применения пониженных тарифов.

Первым основанием для применения льготных тарифов является осуществление интеллектуальной деятельности (программ для электронных вычислительных машин, баз данных, изобретений, полезных моделей, промышленных образцов, селекционных достижений, топологий интегральных микросхем, секретов производства (ноу-хау), исключительные права на которые принадлежат учредителям, участникам (в том числе совместно с другими лицами)).

Для того чтобы применить данную льготу, необходимо соблюдение дополнительных условий:

- осуществление научно-исследовательских и опытно-конструкторских работ и практическое применение (внедрение) результатов интеллектуальной деятельности. Под научно-исследовательскими и опытно-конструкторскими работами подразумеваются работы по созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг), в частности изобретательство;

- применение упрощенной системы налогообложения;

- внесение в реестр учета уведомлений о создании хозяйственных обществ и хозяйственных партнерств.

Но подобная льгота применима не ко всем предприятиям.

Например, у муниципальных автономных учреждений в смете доходов и расходов отражаются расходы на оплату соответствующих страховых взносов. Льготные же ставки страховых тарифов были введены с целью поддержать отрасли, наиболее чувствительные к росту нагрузки на фонд оплаты и не финансируемые из бюджета. Льготы носят временный характер, адресованы предприятиям малого бизнеса в социальной и производственной сферах, в сфере образования, некоммерческим организациям, благотворительным организациям и аптекам (постановление Восьмого арбитражного апелляционного суда от 23.12.2014 № 08АП-10827/2014).

ПОЛЕЗНО ЗНАТЬ

До 01 февраля 2017 года ПФР и ФСС обязаны сообщить в налоговые органы по месту своего нахождения сведения о зарегистрированных в качестве плательщиков страховых взносов обособленных подразделениях российских организаций, которые наделены полномочиями по начислению выплат и иных вознаграждений в пользу физических лиц по состоянию на 01 января 2017 года, в электронной форме и в порядке, определяемом соглашением взаимодействующих сторон.

Второе основание для применения льгот предусмотрено для организаций и индивидуальных предпринимателей, заключивших с органами управления особыми экономическими зонами соглашения об осуществлении технико-внедренческой деятельности и производящих выплаты физическим лицам, работающим в технико-внедренческой особой экономической зоне или промышленно-производственной особой экономической зоне, для организаций и индивидуальных предпринимателей, заключивших соглашения об осуществлении туристско-рекреационной деятельности и производящих выплаты физическим лицам, работающим в туристско-рекреационных особых экономических зонах, объединенных решением Правительства Российской Федерации в кластер.

Третьим основанием является деятельность в области информационных технологий.

Льготные страховые взносы могут применяться компаниями, которые разрабатывают и реализуют разработанные ими программы для ЭВМ, базы данных на материальном носителе или в форме электронного документа по каналам связи независимо от вида договора и(или) оказывают услуги (выполняют работы) по разработке, адаптации, модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники), устанавливают, тестируют и сопровождают программы для ЭВМ, баз данных.

Вышеуказанные компании имеют право на следующие пониженные тарифы:

| Взносы | 2017 | 2018 | 2019 |

|---|---|---|---|

| Пенсионное страхование | 8% | 13% | 20% |

| Обязательное социальное страхование | 2% | 2,9% | 2,9% |

| Обязательное социальное страхование по случаю временной нетрудоспособности для иностранных граждан | 1,8% | 1,8% | 1,8% |

| Обязательное медицинское страхование | 4% | 5,1% | 5,1% |

Четвертое основание для применения пониженных тарифов:

- для индивидуальных предпринимателей;

- осуществление отдельных видов деятельности.

К льготным видам деятельности, в частности, относятся следующие:

- удаление сточных вод, отходов и аналогичная деятельность;

- транспорт и связь;

- предоставление персональных услуг;

- производство целлюлозы, древесной массы, бумаги, картона и изделий из них;

- производство музыкальных инструментов;

- производство различной продукции, не включенной в другие группировки;

- ремонт бытовых изделий и предметов личного пользования;

- управление недвижимым имуществом;

- деятельность, связанная с производством, прокатом и показом фильмов;

- деятельность библиотек, архивов, учреждений клубного типа (за исключением деятельности клубов);

- деятельность музеев и охрана исторических мест и зданий;

- деятельность ботанических садов, зоопарков и заповедников;

- деятельность, связанная с использованием вычислительной техники и информационных технологий, за исключением организаций и индивидуальных предпринимателей (виды деятельности, указанные в п. 8 ч. 1 ст. 58 Закона № 212-ФЗ).

Право на льготный тариф необходимо подтвердить в части ведения определенного вида деятельности, соответствующего льготным видам ОКВЭД.

ПРИМЕР ИЗ СУДЕБНОЙ ПРАКТИКИ

В судебной практике чаще всего споры вызывает возможность применения пониженного тарифа в соответствии с видом деятельности по ОКВЭД. Например, в постановлении Арбитражного суда Уральского округа от 20.05.2016 № Ф09-2480/16 суд установил невозможность применения льготного тарифа. Работы по аварийному ремонту и ликвидации неисправностей внутридомового инженерного оборудования и коммунальных сетей не относятся ни к деятельности по управлению эксплуатацией жилого фонда, включающей в себя обеспечение сохранности надлежащего состояния общего имущества, пользования помещениями и общим имуществом в многоквартирном доме, предоставление коммунальных услуг, ни к строительной деятельности. Данные работы относятся к деятельности по обеспечению работоспособности электрических сетей (код 40.10.5) и к деятельности по обеспечению работоспособности тепловых сетей (код 40.30.5). У общества отсутствовали основания для применения пониженных тарифов страховых взносов.

Соответственно, право применения пониженного тарифа для плательщиков взносов, указанных в п. 8 ч. 1 ст. 58 Закона № 212-ФЗ, необходимо подтвердить.

Доля доходов от льготного вида деятельности должна составить не менее 70% от всех видов доходов. Доля доходов отражается в таблице 4.1 Расчета. Данная форма заполняется следующим образом:

| Наименование показателя | Код строки | С начала отчетного (расчетного) периода |

|---|---|---|

| 1 | 2 | 3 |

| Сумма доходов, определяемая в соответствии со ст. 346.15 НК РФ, всего (руб.) | 1 | Указывается сумма доходов, определяемая в соответствии со ст. 346.15 НК РФ нарастающим итогом с начала отчетного (расчетного) периода |

| из них: сумма доходов, определяемая в целях применения ч. 1.4 ст. 58 Закона № 212-ФЗ (руб.) | 2 | Указывается сумма доходов от реализации продукции и(или) оказанных услуг по основному виду экономической деятельности, определяемая в целях применения ч. 1.4 ст. 58 Закона № 212-ФЗ |

| Доля доходов, определяемая в целях применения ч. 1.4 ст. 58 Закона № 212-ФЗ (%) ((стр. 2 : стр. 1) x 100) | 3 | Указывается доля доходов, определяемая в целях применения ч. 1.4 ст. 58 Закона № 212-ФЗ. Значение показателя рассчитывается как отношение значений строк 2 и 1, умноженное на 100 |

Приведем пример заполнения формы.

| Наименование показателя | Код строки | С начала отчетного (расчетного) периода |

|---|---|---|

| 1 | 2 | 3 |

| Сумма доходов, определяемая в соответствии со ст. 346.15 НК РФ, всего (руб.) | 1 | 13 000 000 |

| из них: сумма доходов, определяемая в целях применения ч. 1.4 ст. 58 Федерального закона от 24.07.2009 № 212-ФЗ (руб.) |

2 | 11 500 000 |

| Доля доходов, определяемая в целях применения ч. 1.4 ст. 58 Федерального закона от 24.07.2009 № 212-ФЗ (%) (стр. 2 : стр. 1) х 100 | 3 | 88 |

Очень важно подтвердить, что именно доля доходов от льготной деятельности составила более 70%.

Однако перечень документов, которыми возможно подтвердить льготный процент, не установлен. Для применения вышеуказанных льгот юридическое лицо должно:

- в качестве основного вида деятельности по ОКВЭД иметь льготный вид деятельности;

- основные доходы на основании договоров получать от льготных видов деятельности;

- получить от уполномоченного органа государственной власти документ, подтверждающий его государственную аккредитацию, если речь идет о видах деятельности, подпадающих под аккредитацию.

Вместе с тем рекомендуется вести раздельный учет льготных и не льготных видов деятельности, что позволит снизить риски.

Как правильно рассчитать размер штрафа за непредставление в установленный срок расчета по страховым взносам на обязательное социальное страхование по форме 4-ФСС?

За несвоевременное представление отчетности предусмотрены штрафные санкции.

За нарушение срока сдачи формы 4-ФСС в территориальный орган ФСС РФ предусмотрена ответственность в виде штрафа в размере 5% суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для его представления, но не более 30% указанной суммы и не менее 1000 руб. (ч. 1 ст. 46 Закона № 212-ФЗ).

Пример 1.

Начисленная сумма страховых взносов составляет 5708,16 руб.

Соответственно, 5% от данной суммы – 285,41 руб.

Минимальная сумма штрафа – 1000 руб.

Следовательно, компания или предприниматель заплатят штраф в размере 1000 руб.

Пример 2.

Начисленная сумма страховых взносов составляет 500 708,16 руб.

Соответственно, 5% от данной суммы – 25 035 руб.

Минимальная сумма штрафа – 1000 руб.

Следовательно, компания или предприниматель заплатят штраф в размере 25 035 руб.

Максимальный размер штрафа составляет 30%.

Но, безусловно, чтобы избежать штрафных санкций, целесообразно вовремя представить расчет. Даже если он будет составлен с ошибками, отчет всегда легче «уточнить», чем в дальнейшем платить штрафные санкции.

Можно также снизить штрафные санкции. Для этого можно воспользоваться позицией Минтруда.

ПОЗИЦИЯ МИНТРУДА

Частью 2 ст. 4.6 Закона № 255-ФЗ определено, что сумма страховых взносов, подлежащих перечислению страхователями в ФСС РФ, уменьшается на сумму произведенных ими расходов на выплату страхового обеспечения застрахованным лицам. Таким образом, на основании ч. 2 ст. 15 Федерального закона № 212-ФЗ и ч. 2 ст. 4.6 Федерального закона № 255-ФЗ начисленными к уплате суммами страховых взносов являются суммы страховых взносов, уменьшенные плательщиками страховых взносов на сумму произведенных ими расходов на выплату обязательного страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Следовательно, при расчете штрафа, предусмотренного ч. 1 ст. 46 Федерального закона № 212-ФЗ, должна учитываться сумма страховых взносов за последние три месяца отчетного (расчетного) периода, уменьшенная на соответствующую сумму расходов плательщика на цели обязательного социального страхования за аналогичный период.

- Письмо Минтруда России от 10.12.2015 № 17-3/В-608.

В заключение необходимо отметить, что кроме сдачи итогового расчета в ФСС важно подготовиться к переходу к администрированию страховых взносов налоговым органом, поэтому целесообразно к концу года провести сверки взаиморасчетов, написать заявления на возврат переплаты, погасить все возможные долги, чтобы в расчете 4-ФСС не фигурировала задолженность за плательщиком страховых взносов.