Поделиться статьёй:

Красильникова В. С.,

практикующий бухгалтер

Упрощенное налоговое декларирование

Отчетность перед налоговой службой является обязанностью любого налогоплательщика, даже если налогоплательщик хозяйственной деятельности не ведет. Но в этом случае можно подавать упрощенную налоговую декларацию.

В практике нередки случаи, когда вновь созданная организация не начинает свою деятельность в течение нескольких лет. Либо, напротив, проведя 2–3 операции, подсчитав прибыль и затраты, организация прекращает свою работу. Составлять отчетность по итогам периода и представлять ее по месту регистрации в налоговую инспекцию необходимо.

Получается парадокс: деятельность не ведется, налогооблагаемая база для расчета отсутствует, а для представления отчетности «за бездеятельность» необходимы затраты.

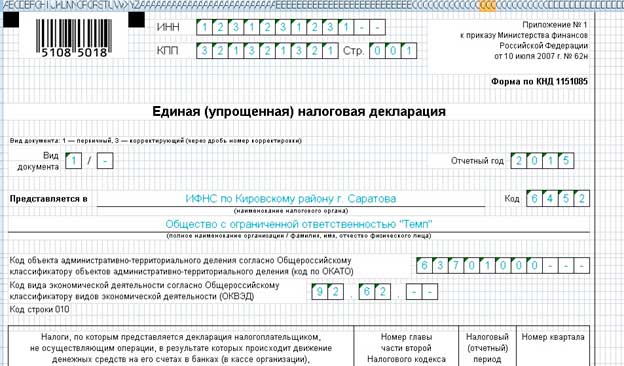

В случае отсутствия деятельности можно представить в налоговую инспекцию упрощенную налоговую декларацию по форме КНД 1151085. Декларация эта заполняется в соответствии с приказом Минфина РФ от 10.07.2007 № 62н.

Условия применения упрощенного налогового декларирования изложены в вышеупомянутом приказе Минфина:

1. Отсутствие кассовых операций и оборотов по расчетному счету.

2. Отсутствие налогооблагаемой базы, то есть фактическое отсутствие хозяйственной деятельности предприятия.

При этом оба условия должны исполняться одновременно. Возможны ситуации, когда выручка на счета учета денежных средств не поступает, а платежи за аренду или рекламу проходят по расчетному счету. В этом случае право на использование упрощенного налогового декларирования не возникает.

Возьмем другой пример. Организация, зарегистрированная в начале декабря, провела одну хозяйственную операцию – начисление заработной платы директору. Выплаты при этом не проводились. Такая организация может отчитаться, подав ЕУНД (единую упрощенную налоговую декларацию) по итогам года.

ПОЗИЦИЯ ФНС

Согласно пп.пп. 7 и 8 п. 7 Порядка в декларации указываются налоги (налог), по которым представляется декларация, а также номер главы части второй НК РФ по соответствующему налогу, по которому представляется декларация.

- Письмо от 08.08.2011 № АС-4-3/12847@.

Когда можно сдать единую (упрощенную) налоговую декларацию?

ЕУНД представляется в налоговую инспекцию ежеквартально по срокам до 20 числа месяца, следующего за отчетным. В эти сроки представляют декларацию юридические лица и индивидуальные предприниматели, находящиеся на общем режиме налогообложения и не ведущие хозяйственную деятельность. Заполнению подлежит только лист 1 единой упрощенной налоговой декларации, нужные данные внести можно от руки, используя чернила синего либо черного цвета, либо распечатать на принтере внесенные в компьютер данные.

Форма декларации была утверждена в 2007 году, поэтому с января 2014 года в поле «код ОКАТО» согласно письму ФНС России от 17.10.2013 № ЕД-4-3/18585 рекомендуется указывать код ОКТМО. Новая форма упрощенного налогового декларирования пока не утверждена.

Лист 2 декларации заполняется редко, он предназначен для заполнения налогоплательщиком – физическим лицом, ИНН которого не указан на листе 1. Таким налогоплательщиком может быть физическое лицо, получающее доходы от сдачи в аренду имущества и представляющее ежегодно декларацию по форме 3-НДФЛ. Если в текущем отчетном периоде в силу каких-либо обстоятельств доход получен не был и налогооблагаемая база не возникла, физическое лицо вправе подать упрощенную декларацию, уведомив налоговую инспекцию об отсутствии облагаемых оборотов.

Представить заполненную декларацию в налоговую инспекцию можно тремя различными способами:

1. Явиться лично в налоговую инспекцию, имея на руках доверенность на право представления отчетных форм и деклараций в соответствующий налоговый орган и декларацию в двух экземплярах. Дежурный инспектор принимает декларацию, забирает доверенность и ставит отметку о приеме на другом экземпляре.

2. Отправить заполненную декларацию можно почтой заказным письмом с описью вложения. Дата на почтовом штемпеле считается датой сдачи декларации.

3. Воспользоваться электронными каналами передачи отчетности, используя электронную подпись. В этом случае датой отправки декларации считается дата получения уведомления о приеме декларации, поступившего на электронный адрес отправителя.

ПОЛЕЗНО ЗНАТЬ

По сути, представление единой (упрощенной) декларации имеет смысл, если она заменяет отчетность сразу по нескольким налогам. При применении специальных режимов организация освобождена от уплаты основных налогов (НДС, налога на прибыль, налога на имущество).

Как «упрощенцу» заполнить ЕУНД?

Налоговый кодекс РФ четко определяет критерии использования упрощенного налогового декларирования в п. 2 ст. 80 НК РФ:

- при отсутствии движения денежных средств по счетам в банке (либо в кассе организации) налогоплательщик вправе представить единую упрощенную налоговую декларацию по итогам отчетного периода;

- налогоплательщики, использующие общий режим налогообложения или спецрежим, вправе подать единую упрощенную декларацию по срокам представления отчетности. Предприятия, находящиеся

на общем режиме налогообложения, подают единую декларацию четыре раза за год по срокам

до 20 числа месяца, следующего за отчетным, то есть ежеквартально. Предприятие, использующее упрощенную систему налогообложения, подает единую декларацию один раз по итогам календарного года (письмо ФНС России от 08.08.2011 № АС-4-3/12847@).

Есть ли отличие между двумя декларациями: единой (упрощенной) (КНД 1151085) и декларацией по налогу на доход предприятий, применяющих упрощенную систему налогообложения (КНД 1152017)?

Да, есть, их несколько:

1. ЕУНД составляется на 1 листе, декларация по УСН составляется на 3 листах.

2. В ЕУНД указывается один показатель – налог по упрощенной системе налогообложения по итогам отчетного года. Подразумевается, что он имеет нулевое значение. Декларация по УСН заполняется нарастающим итогом, подлежат заполнению данные за I квартал, полугодие, 9 месяцев и год. Нулевые значения ставятся и в графе «обороты от реализации», и в графе «сумма начисленного налога».

3. Если в течение отчетного периода начислялась заработная плата и были перечисления в Пенсионный фонд, то эти данные можно отразить в декларации по УСН. Таким образом, возникнет переплата по налогу. По этому поводу придется представлять пояснительную записку в налоговую инспекцию. Если в ближайшее время после отчетного периода организация начнет активно вести хозяйственную деятельность, то часть ранее перечисленных взносов будет зачтена в счет уплаты налогов. Если всплеска в хозяйственной жизни организации не предвидится, то при заполнении декларации по УСН графу «налог к возмещению» лучше оставить пустой.

Факт представления ЕУНД говорит об отсутствии движений по расчетному счету организации, что является хорошим поводом для проведения камеральной проверки. Если налоговая инспекция, запросив выписку банка, обнаружит наличие движения по расчетному счету за период (напомним, что отчетным периодом для «упрощенца» является календарный год), то факт подачи ЕУНД будет признан неправомерным и повлечет за собой наложение финансовых санкций.

Обязательными полями для заполнения в декларации ЕУНД являются данные налогоплательщика, то есть ИНН (идентификационный налоговый номер), КПП (код постановки на учет по месту нахождения плательщика). Этот код совпадает с кодом налоговой инспекции, в которую представляется декларация. Кроме этого, указывается полное наименование плательщика, Ф.И.О. директора и дата заполнения декларации.

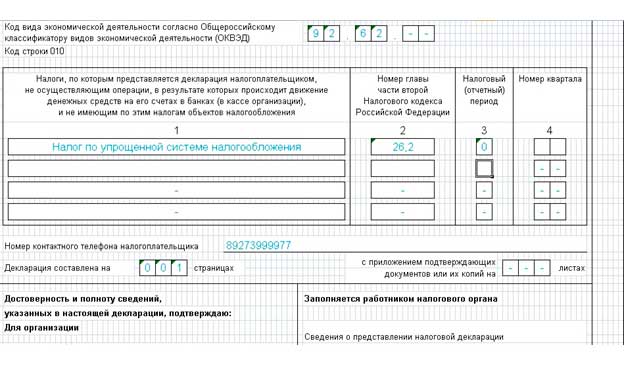

В поле «код ОКАТО» указывается код ОКТМО, в поле «налоги, по которым представляется декларация налогоплательщиком, не осуществляющим операции, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющим по этим налогам объекта налогообложения» проставляется значение «налог по упрощенной системе налогообложения». Это значение выбирается из выпадающего списка при заполнении декларации в программе «Налогоплательщик ЮЛ».

В поле «Номер главы части 2 Налогового кодекса РФ» декларации ставится значение 26.2, в поле «налоговый период» – 0, что соответствует календарному году. Значение «номер квартала» остается пустым, потому что налог по упрощенной системе налогообложения рассчитывается по итогам года.

Пример заполнения налоговой декларации

В каких случаях ЕУНД может быть использована индивидуальным предпринимателем?

Индивидуальный предприниматель в случае отсутствия деятельности вправе подать ЕУНД независимо от режима налогообложения. Если предприниматель использует ПСН (патентную систему налогообложения) и, не оплатив полностью стоимость патента, теряет право на ее применение, он вправе отчитаться, представив в налоговую инспекцию единую (упрощенную) налоговую декларацию.