Поделиться статьёй:

Уразаева Э. Г.,

практикующий бухгалтер

Премия: учет и дата фактического

получения дохода для НДФЛ

Премия очень важна в жизни любого работника, поскольку это не просто деньги, премия говорит о заслугах конкретного сотрудника, выполнении им производственных планов, а также о наличии у компании финансовых ресурсов для поддержания особо ценных работников.

Как известно, работодатель может поощрять работников, добросовестно исполняющих трудовые обязанности, в том числе выдачей премий (ст. 191 Трудового кодекса РФ). Существуют различные системы премирования:

- премия работникам по итогам работы за определенный системой премирования период, например за месяц, выплачивается в месяце, следующем за отчетным месяцем (или указывается конкретный срок выплаты премии);

- премия работникам по итогам работы за год выплачивается в марте следующего года (либо обозначается конкретная дата выдачи премии).

Прежде всего необходимо определиться с датой получения дохода. Все будет зависеть от того, выплачена ли премия в качестве дополнительного бонуса отдельно или была начислена в заработную плату.

Определение даты фактического получения дохода

|

Доходы |

|

День выплаты, в том числе |

|

Подпункт 1 п. 1 ст. |

|

Доходы |

|

День передачи дохода |

|

Подпункт 2 п. 1 ст. |

|

Доходы |

|

Последний день месяца, |

|

Пункт 2 ст. |

В некоторых случаях начислить премию и удержать НДФЛ очень просто. Если премия выплачивается по итогам работы за месяц, то проблем с определением даты фактического получения дохода не возникает – это последний день месяца, за который начислена премия. Особенности могут возникнуть, если, например, премия выплачивается по решению суда.

Пример 1.

Водителя А. К. Иванова лишили премии по приказу в связи с дисциплинарным взысканием. Водитель подал в суд, и суд отменил дисциплинарное взыскание, а также признал отказ в выплате премии неправомерным.

В этом случае дата фактического получения дохода в виде взысканных по решению суда сумм заработной платы определяется как день выплаты этого дохода, в том числе перечисления денежных средств на счет налогоплательщика в банке, независимо от того, за какой год заработная плата была начислена (письмо Минфина России от 05.07.2013 № 03-04-05/25948).

ПОЗИЦИЯ ФНС

Датой же фактического получения дохода работника в виде премии за выполнение трудовых обязанностей по итогам работы за квартал (год) следует признавать последний день месяца, которым датирован приказ о выплате работникам премии по итогам работы за квартал (год).

- Письмо от 24.01.2017 № БС-4-11/1139.

Разъяснения чиновников

На практике достаточно сложно отделить выплату премии в денежной форме и премию, которая входит в доходы в виде оплаты труда. Поэтому обратимся к мнению уполномоченных органов, основанному в том числе на судебной практике.

1. Дата перечисления денежных средств в банке. В соответствии с пп. 1 п. 1 ст. 223 НК РФ при получении доходов в денежной форме дата фактического получения налогоплательщиком дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Датой фактического получения налогоплательщиком дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

С учетом указанных положений ст. 223 НК РФ, а также принимая во внимание позицию Верховного суда Российской Федерации, изложенную в Определении от 16.04.2015 № 307-КГ15-2718, датой фактического получения дохода в виде премий, являющихся составной частью оплаты труда и выплачиваемых в соответствии с трудовым договором и принятой в организации системой оплаты труда на основании положений ТК РФ, признается последний день месяца, за который налогоплательщику был начислен указанный доход в соответствии с трудовым договором.

При этом дата фактического получения дохода в виде иных премий, не относящихся в соответствии с Трудовым кодексом к оплате труда, определяется как день выплаты указанного дохода налогоплательщику, в том числе перечисления на счет налогоплательщика в банке (письма Минфина России от 05.04.2017 № 03-04-06/20001, от 4 апреля 2017 г. № 03-04-07/19708).

ВАЖНО В РАБОТЕ

Пункт 6 ст. 226 НК РФ обязывает налоговых агентов перечислить суммы исчисленного и удержанного НДФЛ не позднее дня, следующего за днем выплаты физическому лицу дохода. Исключение сделано для доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков. Суммы исчисленного и удержанного налога из указанных доходов надлежит перечислить не позднее последнего числа месяца, в котором производились такие выплаты.

2. Последний день месяца, в котором начислен доход. Датой фактического получения дохода в виде премий, являющихся составной частью оплаты труда и выплачиваемых в соответствии с трудовым договором, признается последний день месяца, за который был начислен указанный доход.

Если премия за производственные результаты выплачена по итогам работы за февраль 2017 года на основании соответствующего приказа, например, 06.03.2017, то в расчете 6-НДФЛ следует отразить:

- в разделе 1 по строкам 020, 040, 070 – соответствующие суммовые показатели; по строке 060 – количество физических лиц, получивших доход;

- в разделе 2 по строке 100 указывается 28.02.2017; по строке 110 – 06.03.2017; по строке 120 – 07.03.2017; по строкам 130, 140 – соответствующие суммовые показатели (письмо ФНС России от 19.04.2017 № БС-4-11/7510@).

3. Дата выплаты или дата получения дохода. Датой фактического получения дохода работника в виде премии за выполнение трудовых обязанностей по итогам работы за месяц признается последний день месяца, за который был начислен этот доход.

Если же организация выплачивает сотруднику премию за выполнение трудовых обязанностей по итогам работы за квартал или год, то следует ориентироваться на дату приказа о премировании. Последний день месяца, в котором он издан, признается датой фактического получения дохода (письмо ФНС России от 24.01.2017 № БС-4-11/1139@).

Таким образом, в настоящее время отсутствует единый подход в части отражения премий в отчетности и начислении НДФЛ.

Но вот если вы выплатили премию не сотруднику, а третьему лицу за оказание услуг по гражданско-правовому договору, то нужно подать сведения о невозможности удержать налог. Форма сведений о доходах физических лиц истекшего налогового периода и суммах налога, исчисленного, удержанного и перечисленного в бюджетную систему Российской Федерации, и сообщений о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога утверждена приказом ФНС России от 30.10.2015 № ММВ-7-11/485@.

Исполнение организацией обязанности по сообщению о невозможности удержать налог и сумме налога, в соответствии с п. 5 ст. 226 НК РФ, не освобождает организацию от обязанности представить сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов в соответствии с п. 2 ст. 230 НК РФ, в том числе если выплату налогоплательщику иных доходов, подлежащих обложению налогом на доходы физических лиц, организация не производит.

Сведения о доходах физических лиц и сообщения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога представляются налоговым агентом по форме 2-НДФЛ в установленном порядке (письмо ФНС России от 30.03.2016 № БС-4-11/5443).

ПОЛЕЗНО ЗНАТЬ

Если выплата премии к профессиональным праздникам предусмотрена принятой у экономического субъекта системой оплаты труда, носит стимулирующий характер, зависит от квалификации работников, сложности, качества, количества, условий выполнения самой работы и предусмотрена трудовыми договорами, заключенными с работниками, она является составляющей заработной платы, то есть по сути премией за выполнение трудовых обязанностей.

Бухгалтерский и налоговый учет премирования

Выплата премии в бухгалтерском учете так же, как и заработная плата, отражается на счете 70 бухучета. А сам факт выплаты проводится по счету 51 или 50.

Пример 2.

Инженеру А. К. Иванову начислена премия в размере 150 000 руб. за заключение сделки с контрагентом.

В бухгалтерском учете премия будет отражаться следующим образом:

| Дебет | Кредит | Сумма | Операция |

|---|---|---|---|

| 20 | 70 | 150 000 | Начислена премия за осуществление сделки |

| 70 | 51 | 150 000 | Выплачена премия за осуществление сделки |

| 70 | 68 | 19 500 | Удержан НДФЛ с общей суммы премии (150 000 x 13%) |

Сумма премий работникам, занятым в основном производстве, включается в состав расходов организации по обычным видам деятельности в качестве расходов на оплату труда (п.п. 5, 8 ПБУ 10/99). Также производственные премии включаются в расходы для целей налогового учета.

Сумма премии облагается:

- налогом на доходы физических лиц;

- страховыми взносами.

Сумма премии признается налогооблагаемым доходом работника, формирующим налоговую базу по НДФЛ (пп. 6 п. 1 ст. 208, п. 1 ст. 209, п. 1 ст. 210 Налогового кодекса РФ).

Указанный доход облагается НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ).

Премия, выплачиваемая работнику в рамках трудовых отношений, облагается страховыми взносами на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование (пп. 1 п. 1 ст. 420 НК РФ).

При исчислении налога, уплачиваемого в связи с применением УСН, организация вправе уменьшить полученные доходы на расходы на оплату труда (пп. 6 п. 1 ст. 346.16 НК РФ).

Расходы на оплату труда принимаются в порядке, предусмотренном для исчисления налога на прибыль организаций ст. 255 НК РФ (п. 2 ст. 346.16 НК РФ).

Пример 3.

Представим себе, что работнику выплачена ежеквартальная премия. Сумма премии составляет 30 000 руб. Премия выплачивается юристу.

| Дебет | Кредит | Сумма | Операция |

|---|---|---|---|

| 25 | 70 | 30 000 | Начислена премия за осуществление сделки |

| 25 | 69 | 9060 | Начислены страховые взносы 30,2% |

| 70 | 68 | 3900 | Начислен НДФЛ |

| 70 | 50 | 26 100 | Из кассы выплачена премия (30 000 – 3900) |

Но эта премия была выплачена одному работнику. Представим, что общий размер выплат всем работникам составил 500 000 руб.

НДФЛ составил 65 000 руб.

Пример 4.

Приведем другой пример, когда премия выплачена в натуральной форме.

| Дебет | Кредит | Сумма | Операция |

|---|---|---|---|

| 70 | 90-1 | 4130 | Отражена премия в натуральной форме |

| 90-2 | 43 | 4130 | Списана фактическая себестоимость продукции |

| 70 | 68 | 537 | Списан НДФЛ, исчисленный с премии, которая выплачена в натуральной форме |

Обратите внимание: размер премии в натуральной форме ограничен.

Выплата заработной платы производится в денежной форме в валюте Российской Федерации (в рублях).

В соответствии с коллективным договором или трудовым договором по письменному заявлению работника оплата труда может производиться и в иных формах, не противоречащих законодательству Российской Федерации и международным договорам Российской Федерации. Доля заработной платы, выплачиваемой в неденежной форме, не может превышать 20 процентов от начисленной месячной заработной платы (ст. 131 ТК РФ).

ПОЛЕЗНО ЗНАТЬ

Даты выплаты доходов указываются также в представляемом в налоговый орган по месту учета расчете сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).

Отражаем премию в 6-НДФЛ

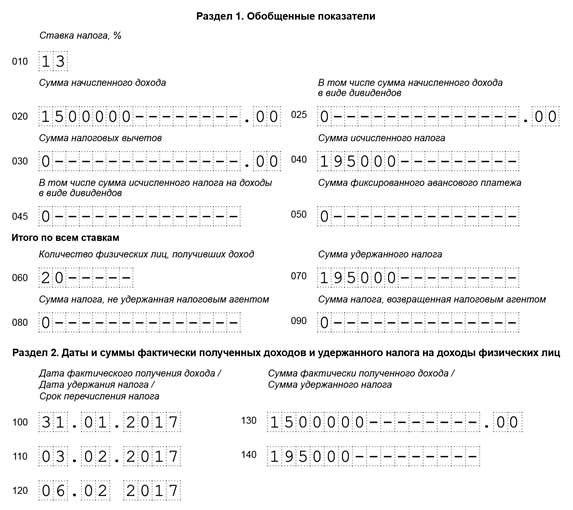

При заполнении справки 6-НДФЛ нужно отразить показатели следующим образом.

Например, если работнику доход в виде премии за производственные результаты по итогам работы за февраль 2017 года на основании соответствующего приказа выплачен 06.03.2017, то данная операция отражается в расчете по форме 6-НДФЛ за первый квартал 2017 года следующим образом:

Раздел 1:

- по строкам 020, 040, 070 – соответствующие суммовые показатели;

- по строке 060 – количество физических лиц, получивших доход.

Раздел 2:

- по строке 100 указывается 28.02.2017;

- по строке 110 – 06.03.2017;

- по строке 120 – 07.03.2017;

- по строкам 130, 140 – соответствующие суммовые показатели (письмо ФНС России от 19.04.2017

№ БС-4-11/7510@).

Напомним, что означают данные строки:

- дата фактического получения дохода (строка 100);

- дата удержания НДФЛ (строка 110);

- срок перечисления НДФЛ, установленный НК РФ (строка 120).

Если в отношении разных видов доходов, имеющих одну дату фактического получения, различаются сроки перечисления налога, строки 100–140 заполняются по каждому сроку перечисления налога отдельно. При этом указываются:

- общая сумма доходов, включая НДФЛ, – по строке 130;

- общая сумма удержанного с данных доходов НДФЛ – по строке 140.

Обратите внимание: суммы премий в дальнейшем учитываются при расчете среднего заработка, который важен для расчета, например, отпускных.

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат (ч.ч. 2, 7 ст. 139 ТК РФ, п. 2 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства РФ от 24.12.2007 № 922). В данном случае к выплатам, учитываемым при расчете среднего заработка, относятся заработная плата, начисленная работнику по должностному окладу за отработанное время, а также ежемесячные премии, установленные в абсолютном размере и начисляемые пропорционально фактически отработанному времени за месяц (пп.пп. «а», «н» п. 2 Положения).

При определении среднего заработка для оплаты отпуска используется средний дневной заработок (абз. 2 п. 9 Положения).

Пример 5.

Менеджер отдела продаж А. К. Барменталь работал в августе 13 дней.

Заработная плата 20 000 руб. Премия 3805 руб.

Заработная плата за неполный месяц составляет 13 455 руб. (23 805 руб. : 23 дн. x 13 дн.).

Средний дневной заработок составляет 1035 руб.

В заключение важно отметить, что основной проблемой премирования является неоднозначная позиция в части начисления НДФЛ. Поэтому безопасным вариантом является выплата премии в заработную плату и одновременное начисление налога.